Neuerungen Sozialversicherungen und Lohn 2024

Neuerungen Sozialversicherungen und Lohn 2024

Grenzwerte, Kennzahlen und Beiträge 2024

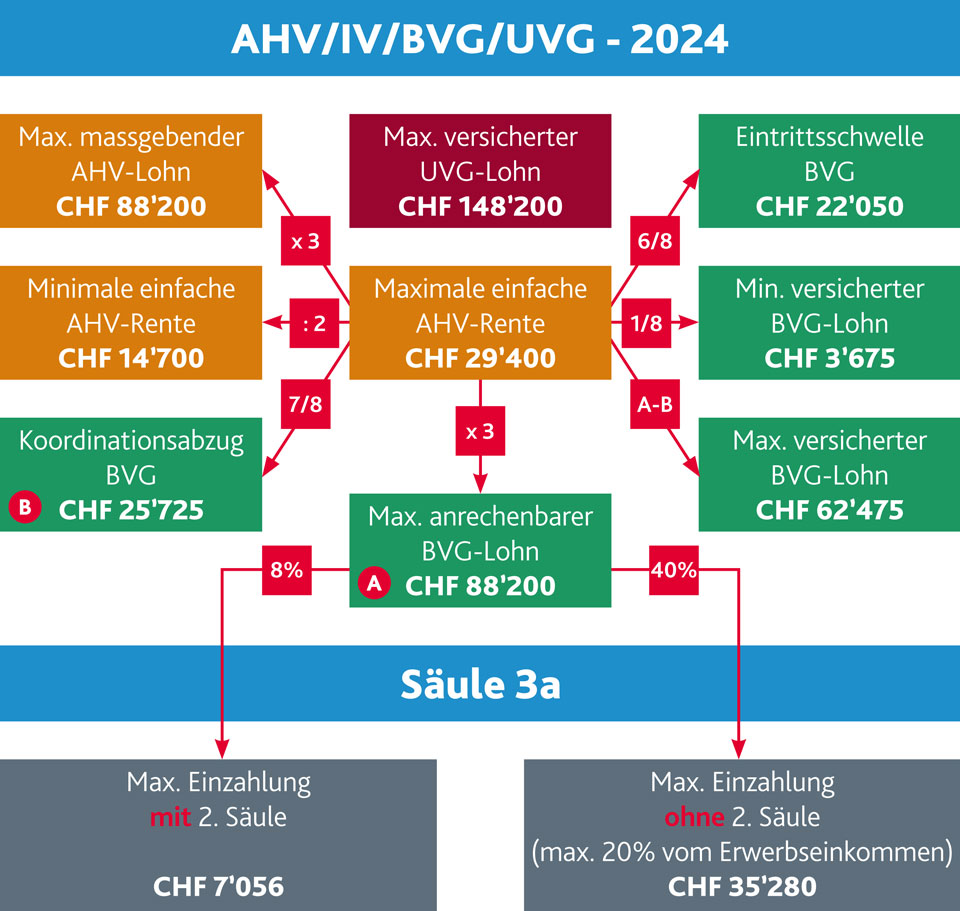

Zumindest in diesem Bereich ändert nicht viel. Die Kennzahlen verharren auf Vorjahresniveau. Unseren beliebten Flyer mit den aktuellen Sozialversicherungswerten 2024 können Sie hier herunterladen.

Download

Die aktuelle Zinsentwicklung schlägt jedoch durch und beschert uns wieder etwas höhere Mindestzinsen - namentlich 1,25 Prozent - auf den BVG-Guthaben. Auch der fiktive Kapitalertrag, der vor Berechnung der AHV-Beiträge vom Gewinn der Selbstständigen abgezogen werden kann, steigt für 2023 auf 2 Prozent.

Verzichtsrecht Rentnerfreibetrag

Was bringt der Rentnerfreibetrag?

Wer das Referenzalter erreicht hat und weiterhin erwerbstätig ist, geniesst einen AHV-Freibetrag, kann aber seit 1. Januar 2024 auch auf diesen verzichten.

| Beispiel | CHF mit Freibetrag | CHF Verzicht Freibetrag |

|---|---|---|

| Bruttolohn | 40'000 | 40'000 |

| Rentnerfreibetrag | -16'800 | 0 |

| AHV-Basis | 23'200 | 40'000 |

| AHV-Beiträge je AN/AG | 1'230 | 2'120 |

Die zusätzlich abgerechneten Beiträge können dazu verwendet werden,

- allfällige Beitragslücken zu füllen,

- das durchschnittliche Einkommen und damit die Rente zu erhöhen.

Wer keine Beitragslücken hat und ein durchschnittliches Einkommen von 88'200 Franken erreicht, erhält eine ganze Maximalrente, zusätzliche AHV-Beiträge bringen keine Verbesserung. Nicht vergessen: Das durchschnittliche Einkommen wird noch um die Teuerung aufgewertet, Erziehungs- und Betreuungsgutschriften werden erst bei Rentenberechnung berücksichtigt und das Einkommenssplitting bei verheirateten Personen erst beim zweiten Rentenfall.

Beitragslücken können mit Beiträgen nach erreichtem Referenzalter gefüllt werden, allerdings nur, wenn das abgerechnete Einkommen mindestens 40 Prozent des durchschnittlichen Einkommens erreicht.

Zusätzlich abgerechnete Löhne erhöhen zudem den durchschnittlichen Lohn, was zu einer höheren Rente führen kann. Ob sich das lohnt bzw. nach wie vielen Jahren, gilt es individuell zu berechnen.

Was muss ich tun, um auf den Rentnerfreibetrag zu verzichten?

Mitarbeitende haben Änderungen bezüglich Verzicht jeweils vor dem ersten Lohnlauf ihrem Arbeitgeber zu melden, das heisst vor dem Januar-Lohnlauf oder vor dem ersten Lohnlauf, nachdem das Referenzalter erreicht wurde. Ein entsprechendes Informationsblatt steht hier zum Download bereit.

Download

Was muss ich tun, um eine erhöhte Rente zu erhalten?

Erwerbstätige haben nach Erreichen des Referenzalters einmalig die Möglichkeit, eine Neuberechnung ihrer Rente zu beantragen. Idealerweise zu dem Zeitpunkt, in dem man eine ganze Maximalrente erreicht oder die Erwerbstätigkeit aufgibt, spätestens jedoch im Alter von 70 Jahren.

Lohnausweis

Die neue Version der Wegleitung zum Ausfüllen des Lohnausweises beinhaltet mehrheitlich redaktionelle Anpassungen im Bereich Spesenvergütungen sowie die Ergänzung der Energiekosten als Pendant zu Benzinauslagen beim Privatanteil Geschäftsfahrzeug. Wenn der Arbeitgeber Mitarbeitenden Taggelder auszahlt, besteht neu zudem die Pflicht, diese in Ziffer 7 gesondert auszuweisen oder - falls dies nicht möglich ist - in Ziffer 1 mit zwingendem entsprechendem Vermerk in Ziffer 15.

Eine Änderung zum Feld «G» aus dem Jahr 2023 hat es noch nicht auf alle Lohnausweise geschafft, daher zur Erinnerung: Das Feld muss auch dann angekreuzt werden, wenn 40 Prozent oder mehr der Arbeitstage durch den Arbeitgeber vergütet werden (Spesen). Sind es 60 Prozent oder mehr, ist in Ziffer 15 der Vermerk «Mittagessen durch Arbeitgeber bezahlt» anzubringen. Ob in diesem Fall ebenfalls ein Kreuz gesetzt werden muss, ist unklar, aber es schadet nicht.

| Sonderfall agogische Mahlzeiten* | |

|---|---|

| Direkte Steuer | Gemäss den FAQ zum Lohnausweis gelten agogische Mahlzeiten nicht als steuerbarer Lohn und müssen daher auf dem Lohnausweis nicht ausgewiesen werden. Dies gilt nicht für die Abgabe in Kitas. |

| Mehrwertsteuer | Auch die MWST-Info Nr. 08 befreit agogische Mahlzeiten von der Deklarationspflicht, schliesst die Abgabe in Kitas jedoch explizit ein. |

| AHV | Sozialversicherungsrechtlich handelt es sich allerdings um einen Naturallohn, der entsprechend abgerechnet werden muss. Dies verursacht auf dem Lohnausweis einen Deklarationskonflikt. |

Eine Lösungsvariante ist eine Lohnart, die in die Sozialversicherungsbasen fliesst, jedoch nicht auf den Lohnausweis. Alternativ könnte der Naturallohn abgerechnet und im Lohnausweis ausgewiesen werden mit entsprechendem Vermerk in Ziffer 15, sodass Mitarbeitende in der privaten Steuererklärung einen Abzug geltend machen können.

*Agogische Mahlzeiten werden z.B. in Pflege- oder Altersheimen eingenommen von Mitarbeitenden, die Bewohner und Bewohnerinnen bei der Einnahme der Mahlzeit helfen. Dies ist Bestandteil ihres Tätigkeitsprofils und passiert während der Arbeitszeit.

Aufschub der Vorsorge

Die AHV 21 bringt eine grosse Flexibilisierung beim Rentenbezug, wie sie in der zweiten Säule schon länger möglich ist. Bei deponierten Geldern aus der zweiten Säule (Freizügigkeitskonti oder -policen) tritt per 1. Januar 2024 jedoch eine Einschränkung in Kraft. Der Bezug der Guthaben kann nur noch so lange aufgeschoben werden, wie eine Erwerbstätigkeit ausgeübt wird. Das ist wichtig für die Steuerplanung, insbesondere auch vor dem Hintergrund der Kapitalbezugssperre nach Einkäufen. Es gilt eine Übergangsfrist von fünf Jahren, ein Aufschub nach Aufgabe der Erwerbstätigkeit ist somit noch maximal möglich bis ins Jahr 2029 oder Alter 70 Jahre. Mit dieser Anpassung findet eine Gleichstellung zu den Guthaben aus der Säule 3a statt.

Urlaub für den hinterbliebenen Elternteil

Die Erwerbsersatzordnung EO bringt nach Einführung des Vaterschaftsurlaubs und Verlängerung des Mutterschaftsurlaubs nach einem Spitalaufenthalt des Kindes auch 2024 wieder eine neue Leistung hervor.

Verstirbt eine Mutter innerhalb von 14 Wochen nach der Geburt, so hat der hinterbliebene Vater oder die Ehefrau der verstorbenen Mutter Anspruch auf einen Urlaub analog zum Mutterschaftsurlaub, also 14 Wochen unmittelbar nach dem Tod. Bei Hospitalisierung des Kindes nach Art. 329f Abs. 2 OR verlängert sich der Urlaub zusätzlich um maximal acht Wochen.

Verstirbt der andere Elternteil (der Vater oder die Ehefrau der Mutter) innerhalb von sechs Monaten nach der Geburt, hat die Mutter Anspruch auf einen zusätzlichen Urlaub analog zum Vaterschaftsurlaub, also 14 Tage innerhalb von sechs Monaten.

In beiden Fällen wird aus der EO ein entsprechendes Taggeld bezahlt, wenn die Anspruchsvoraussetzungen erfüllt sind.

Die Urlaube sind geregelt in Art. 329gbis OR bzw. Art. 329g OR, die Taggelder in Art. 16kbis Abs. 1 EOG bzw. Art. 16cbis Abs. 1 EOG.

Entlastung für Sportvereine bei der Unfallversicherung

Das Problem - ein Beispiel

André ist Architekt in einem Architekturbüro und verdient 140’000 Franken pro Jahr. Jeweils am Mittwochabend trainiert er Jugendliche im Fussballverein. Dafür erhält er 4’000 Franken pro Jahr. Am Donnerstagmorgen verunfallt er zuhause in der Küche und bricht sich das Becken. Er fällt wegen Arbeitsunfähigkeit für zehn Wochen aus.

Es handelt sich um einen Freizeitunfall. Zuständig ist die Unfallversicherung des Arbeitgebenden, für den André zuletzt gearbeitet hat. Vorliegend also der Fussballverein.

Diese Unfallversicherung bezahlt den ganzen Schaden – d.h. die Heilungskosten sowie ein Taggeld von 22’092 Franken (CHF 144’000 Jahreslohn / 365 Tage x 80% = CHF 315.60 Taggeld während 70 Tagen).

Selbst wenn die Unfallversicherung des Fussballvereins angenommen 20 Prozent Prämien verlangt hat, sind das jährlich nur 800 Franken (20% von CHF 4’000). Die Kosten des Unfalls werden somit über Jahrzehnte nicht gedeckt.

Aus diesem Grund ist es für Sportvereine schwierig, einen Versicherer zu finden. Ab 1. Juli 2024 werden Sportvereine entlastet. Die Versicherungspflicht nach UVG wird aufgehoben für Sportler und Trainer bzw. Sportlerinnen und Trainerinnen mit einem Jahreslohn von maximal 9'800 Franken (Stand 2024). Erhält eine Person in diesen Gruppen einen höheren Lohn, müssen alle Personen versichert werden. Dasselbe gilt für angestellte Personen anderer Personengruppen.

Wer zahlt denn nun den Schaden?

In obigem Beispiel kann der Unfall über die Unfallversicherung des Arbeitgebers abgerechnet werden. Hätte er keine volle Deckung, was bei einer Tätigkeit von weniger als acht Stunden pro Woche der Fall ist, müsste der Arbeitgeber die gesetzliche Lohnfortzahlung leisten, während die Krankenkasse die Heilungskosten im Rahmen des Krankenversicherungsgesetzes KVG übernimmt. Betroffene müssen dann die Franchise und den Selbstbehalt selbst tragen.

2024: Ein spannendes Jahr aus Sicht Sozialversicherungen

2024 wird aus Sicht der Sozialversicherungen wiederum ein spannendes Jahr. Voraussichtlich über drei Vorlagen werden wir abstimmen (13. AHV-Rente, Renteninitiative, BVG 21) und weitere Anpassungen sind bereits in Vernehmlassung.

Wir halten Sie auf dem Laufenden - bleiben Sie dran!