⏱ 4 min

La dernière révision partielle de la LTVA est entrée en vigueur en 2018, il n'y a donc pas si longtemps de cela. La prochaine, déclenchée par l’avancée de la digitalisation et de la mondialisation de l’économie, est déjà en consultation parlementaire.

De quoi s'agit-il?

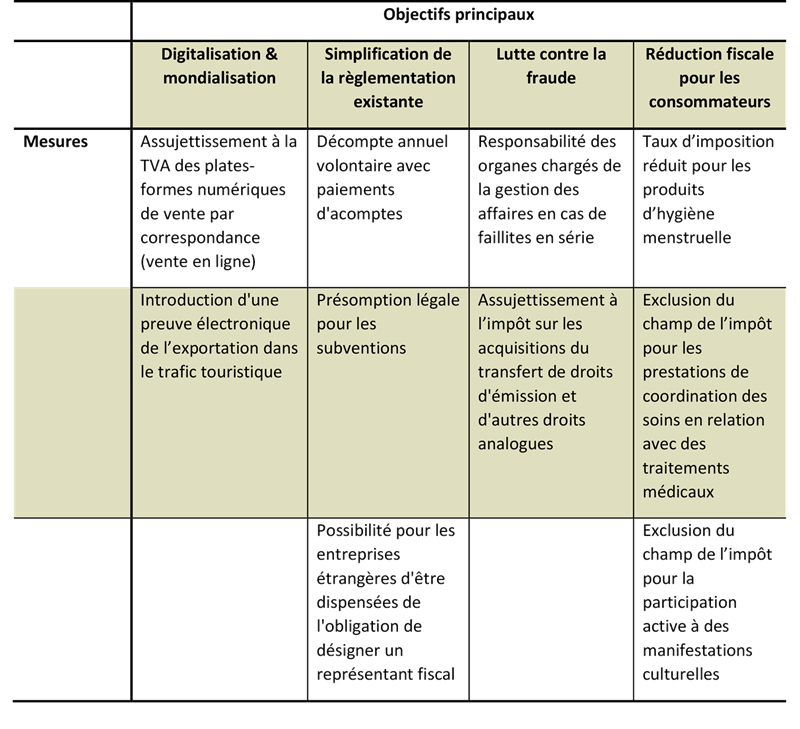

Voici les principaux objectifs visés et les mesures examinées :

Ces éléments ne sont pas tous pertinents pour les associations sportives et culturelles, ainsi que pour les institutions d’utilité publique. Toutefois il est intéressant de se pencher sur les mesures suivantes :

- Décompte annuel volontaire avec paiement d'acomptes : Les assujettis TVA auront la possibilité de soumettre un décompte TVA annuel en lieu et place de quatre décomptes trimestriels. A ces assujettis qui décomptent la TVA annuellement, l'AFC facturera des acomptes calculés sur la base de leur créance fiscale de la période fiscale précédente. Il sera néanmoins nécessaire de soumettre une demande à cet effet et que l'AFC l'approuve. L’objectif est de réduire le travail administratif des entreprises et institutions assujetties. L'assujetti qui souhaite revenir à un décompte trimestriel, semestriel ou mensuel pourra le faire après au moins une période fiscale complète. Comme c'est le cas lors du retour à la méthode des taux de la dette fiscale nette, un délai d’attente de trois périodes fiscales (années civiles) devra s'écouler avant de pouvoir repasser au décompte annuel.

- Présomption légale pour les subventions : Depuis des années, des questions de délimitation parfois complexes se sont posées concernant le traitement fiscal des contributions versées par les pouvoirs publics. La LTVA ne définit pas le terme « subvention ». L’AFC disposait par conséquent d’une grande marge d'appréciation, ce qui a entraîné une insécurité juridique. Le projet de révision de la loi prévoit que, lorsqu'une collectivité publique qualifie les fonds qu'elle verse de subvention , ce versement doit également être considéré comme une subvention au sens de la TVA. La sécurité juridique est ainsi assurée car ni l'AFC ni les tribunaux ne pourront remettre en question cette qualification. Grâce à cette nouvelle réglementation, les bénéficiaires de contributions publiques n’auront plus à payer de TVA rétroactivement en lien avec ces fonds reçus.

- Responsabilité de l’organe chargé de la gestion des affaires dans les procédures de faillites en série : Dans le cadre d'une mesure de lutte contre les abus, il est prévu que l'AFC puisse exiger des membres de l'organe chargé de la gestion des affaires d'une société la fourniture de sûretés destinées à couvrir la TVA, ainsi que les intérêts et les frais qui sont ou seront vraisemblablement dus par cette société. Une telle garantie sera exigée si la personne en question était membre de l'organe chargé de la gestion des affaires d'au moins deux autres sociétés déclarées en faillite sur une brève période et si des indices laissent supposer que cette personne s'est comportée de manière répréhensible. Dans la pratique, cette disposition pourrait entraîner des insécurités car le texte ne mentionne pas la manière dont l’AFC vérifiera concrètement les points mentionnés. Cela constitue dès lors un facteur qu’il ne faut pas sous-estimer, surtout pour des institutions dont les finances sont déjà sous tension.

- Exclusion du champ de l’impôt pour la participation active à des manifestations culturelles : Comme pour les frais d’inscription à des événements sportifs, les frais d’inscription pour la participation active à des événements culturels seront également exclus du champ de l'impôt. Cette disposition vise à atteindre l’égalité entre le sport et la culture.

L’initiative parlementaire Feller : « Elévation du seuil du chiffre d'affaires permettant aux associations sportives et culturelles de ne pas être assujetties à la TVA » est d’ores et déjà acceptée et entrera en vigueur le 1er janvier 2023. Concrètement, cela signifie qu’au 1er janvier 2023, le seuil de chiffre d’affaires à partir duquel les associations sportives et culturelles sans but lucratif et gérées de façon bénévole ainsi que les institutions d’utilité publique sont assujetties à la TVA, sera relevé à 250’000 francs.

Les consultations parlementaires concernant les autres points présentés ci-dessus sont encore en cours. Toutefois, conformément au projet de loi définitif du Conseil fédéral, nous nous attendons à ce que le législateur les confirme. Ces points n'ont pas été contestés lors de la consultation du premier projet.

Conclusion et mesures à prendre

En raison du relèvement au 1er janvier 2023 du seuil de chiffre d’affaires à partir duquel les associations sportives et culturelles ainsi que les institutions d’utilité publique seront assujetties à la TVA, celles-ci devront déterminer d’ici la fin de l'année si elles sont libérées de l'assujettissement et, le cas échéant, elles pourront demander à être radiées du registre des contribuables TVA (dans le cas où elles n'atteindraient plus le seuil de chiffre d'affaires déterminant). Les assujettis qui décomptent actuellement la TVA selon la méthode des taux forfaitaires n’ont aucun avantage pratique à maintenir volontairement leur assujettissement.

Par ailleurs, en vue des changements prévus par le projet de révision de la LTVA, les associations culturelles devront tenir compte du fait que les entrées et les frais d’inscription à des événements culturels ne seront plus soumis à la TVA.

De plus, lorsque les contributions versées par des collectivités publiques seront qualifiées de subventions, elles seront également considérées comme telles du point de vue de la TVA. La sécurité juridique sera ainsi assurée puisque la question d’un éventuel rapport de prestations imposables ne se posera pas (néanmoins ceci concerne essentiellement les assujettis qui décomptent la TVA selon la méthode effective). La nécessité de calculer la réduction de la déduction de l’impôt préalable en raison de l'obtention de subventions ne fera ainsi aucun doute. Dans ce cas également, un bref examen s'imposera. En effet, en pratique, seul un nombre restreint d’institutions d’utilité publique établissent des décomptes selon la méthode effective, dont le but est essentiellement de pouvoir faire valoir la déduction proportionnelle de l'impôt préalable dans le cadre de projets d'investissement plus importants. Les répercussions financières de cette modifications pourraient ainsi être considérables en pratique.

Enfin, la possibilité d'établir un décompte TVA annuel constitue une simplification administrative pour tous les assujettis, et peut notamment présenter des avantages pratiques pour les petites associations et les institutions d'utilité publique.

Des questions concernant la TVA?

Contactez BDO. Les experts de nos 34 succursales suisses vous conseillent.

Vous trouverez d’autres articles et publications via le champ de recherche ci-dessus ou dans le menu, sous «Publications».

Assurez-vous une longueur d’avance en termes de connaissances et abonnez-vous aux News et actualités de BDO.

Please fill out the following form to access the download.