Grenzen der Steuerplanung: Von der Umgehung zur Hinterziehung

Grenzen der Steuerplanung: Von der Umgehung zur Hinterziehung

Die Unterscheidung zwischen Steuerplanung und Steuerumgehung ist in der Praxis nicht immer einfach. Da die Konsequenzen bedeutend sind, lohnt sich eine saubere Abklärung. Verwaltungsstrafrechtlich relevant ist die Steuerhinterziehung, welche kein Kavaliersdelikt darstellt.

Haben Sie das Gefühl, dass Sie mit Ihrer Einzelfirma zu viel Steuern bezahlen? Nehmen wir an, es schweben Ihnen die folgenden Massnahmen vor:

- Anstellung der drei Kinder, die sich im Studium befinden, zu einem Jahreslohn von je CHF 26’000

- Schenkung von je CHF 200'000 an die drei Kinder, jedoch in Form eines Darlehens, das mit 5% pro Jahr verzinst ist

- Vermietung der von den Eltern geerbten Wohnung an den Bruder zu einem Mietzins von CHF 500 pro Monat bei einem geschätzten Eigenmietwert von CHF 2'500 pro Monat

- Umwandlung der Einzelfirma in eine Aktiengesellschaft, mit dem Ziel, diese nach fünf Jahren mit einem grossen, steuerfreien, privaten Kapitalgewinn zu verkaufen

Sind Sie somit eine gute Steuerplanerin / ein guter Steuerplaner oder riskieren Sie damit eine Steuerumgehung oder gar eine Steuerhinterziehung?

Steuerplanung

Die Steuerplanung ist ein wesentlicher Bestandteil einer guten finanziellen Planung. Sie ist ein "Gebot vernünftigen Haushaltens". Um ein Ziel zu erreichen, sollten Sie einen korrekten, gesetzeskonformen und geradlinigen, jedoch möglichst steuereffizienten Weg wählen. Steuerplanungsmöglichkeiten gibt es viele - teils gesetzlich gewollte, teils aus der Praxis der Steuerbehörden stammende. Das Unternehmenssteuerrecht lässt zum Beispiel den Warendrittel, Sofortabschreibungen auf beweglichem Anlagevermögen oder pauschale Rückstellungen zu. Privatpersonen können Beiträge in die Säule 3a, Einkäufe in die Pensionskasse, Liegenschaftsunterhaltskosten, Spenden und weiteres vom steuerbaren Einkommen abziehen. Auch die Umwandlung einer Einzelfirma in eine Aktiengesellschaft, mit dem Ziel diese nach fünf Jahren mit einem grossen, steuerfreien, privaten Kapitalgewinn zu verkaufen, ist ein legitimes Planungsinstrument.

Steuerumgehung

Steuerpflichtige Personen können ihre wirtschaftlichen Verhältnisse grundsätzlich so gestalten, wie sie ihnen steuerlich am günstigsten erscheinen. Diese freie Gestaltungsmöglichkeit findet ihre Grenze in der Steuerumgehung, welche auf dem verfassungsrechtlichen Verbot des Rechtsmissbrauchs fusst. Nach der ständigen Rechtsprechung des Bundesgerichts in Bezug auf die direkten Steuern, die Verrechnungssteuer und die Mehrwertsteuer wird eine Steuerumgehung angenommen, wenn die folgenden drei Voraussetzungen kumulativ erfüllt sind:

- Eine von den Beteiligten gewählte Rechtsgestaltung erscheint als ungewöhnlich, sachwidrig oder absonderlich, jedenfalls den wirtschaftlichen Begebenheiten völlig unangemessen;

- Es muss angenommen werden, dass die gewählte Rechtsgestaltung lediglich deshalb getroffen wurde, um Steuern einzusparen, die bei sachgemässer Ordnung der Verhältnisse geschuldet wären;

- Das gewählte Vorgehen würde tatsächlich zu einer erheblichen Steuerersparnis führen, würde es von den Steuerbehörden hingenommen.

So stellen beispielsweise die nachfolgenden Fälle Steuerumgehungen dar:

- Einkommenssteuer

Die Schenkungen von je CHF 200'000 an die (einkommenslosen) drei Kinder, welche als Darlehen ausgestaltet und mit 5 % pro Jahr verzinst sind, stellen eine Umgehung der Einkommenssteuer dar. würde de Zinsabzug . Auch die Vermietung einer Eigentumswohnung an einen Verwandten ist eine Steuerumgehung, sofern der Mietzins nicht mindestens 50 % de Marktmiete beträgt. Bei einem zu tiefen Mietzins müsste der Eigenmietwert, anstatt die effektiv erhaltene Miete versteuert werden.

- Kapitaleinlageprinzip

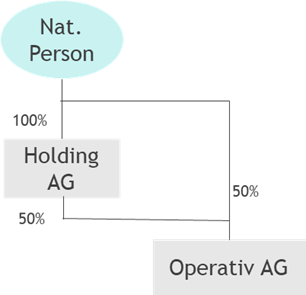

Die Rückzahlung von Reserven aus Kapitaleinlagen (KER), welche von den Inhabern der Beteiligungsrechte geleistet worden sind, sind für natürliche Personen einkommenssteuerfrei. Anders sieht es aus, wenn eine natürliche Person beispielsweise 50 % der Aktien an einer operativen Gesellschaft direkt und weitere 50 % indirekt über eine in ihrem Eigentum stehende Holdinggesellschaft hält. In diesem Fall könnte die Holdinggesellschaft ihre Dividendenerträge durch Kapitalerhöhung mit einem Aufpreis Agio jeweils in die operative Gesellschaft reinvestieren.

Anschliessend würde die operative Gesellschaft die aus Agio gebildeten KER anteilsmässig als Dividende ausschütten. Die natürliche Person käme damit zu einkommenssteuerfreien Dividenden. Im vorliegenden Fall bin ich der Auffassung, dass die Kriterien der Steuerumgehung erfüllt sind, da die Kapitalerhöhung wirtschaftlich gesehen keinen Sinn macht und daher ausschliesslich zum Zwecke der Steuerersparnis des endbegünstigten Aktionärs vorgenommen wird.

Beteiligungsstruktur

- Mehrwertsteuer

Eine Privatperson, welche ein Flugzeug kauft, dieses in der Schweiz immatrikuliert und zu privaten Zwecken verwendet, hat auf dem Kaufpreis die Mehrwertsteuer (MWST) zu bezahlen. Kauft die Privatperson das Flugzeug über eine Gesellschaft, welche das Flugzeug anschliessend an die Privatperson vermietet, kann sich die Gesellschaft grundsätzlich im MWST-Register eintragen und die bezahlte MWST als Vorsteuerabzug gutschreiben lassen. Dies stellt jedoch eine Steuerumgehung dar. Der Missbrauch liegt nicht darin, dass für das Halten eines privat verwendeten Flugzeugs eine juristische Person gegründet wird. Missbräuchlich ist jedoch, wenn mit einer solchen Gesellschaft ausschliesslich oder zumindest hauptsächlich MWST gespart werden. Wenn die Steuerverwaltung dies , wird sie die Eintragung der Gesellschaft im MWST-Register sowie die Geltendmachung des Vorsteuerabzugs verweigern.

Steuerhinterziehung

Bei der Steuerhinterziehung werden den Steuerbehörden steuerrechtlich erhebliche Tatsachen unterschlagen, obwohl eine gesetzliche Pflicht besteht, diese ihnen zur Kenntnis zu bringen. Die unter Strafe gestellte Steuerhinterziehung stellt ein vorsätzliches oder fahrlässiges Bewirken einer zu Unrecht unterbliebenen, ungenügenden oder unvollständigen Steuerveranlagung dar. Zahlt das Unternehmen den Kindern Löhne aus, obwohl diese keine oder nur eine unwesentliche Arbeitsleistung erbringen, liegt, da der Lohn fiktiv ist, eine Steuerhinterziehung vor. Wird das Vorenthalten von Steuern hingegen durch Vermeidung der Entstehung steuerbarer Tatbestände herbeigeführt, so stellt dieses Verhalten keine Pflichtverletzung, sondern je nach den konkreten Umständen eine erlaubte Steuereinsparung oder eine Steuerumgehung dar.

Verkauft beispielsweise eine Privatperson Aktien vor dem Dividendenstichtag, vermeidet sie einen einkommenssteuerbaren Dividendenertrag. Dies ist eine erlaubte Steuereinsparung. Macht sie dies jedoch systematisch, liegt eine Steuerumgehung vor.

Für einen der grössten Steuerskandale in Deutschland, bei dem es um Steuerhinterziehung ging, sorgten die sogenannten Cum-Ex-Geschäfte. Dabei handelt es sich um eine bestimmte Form von Aktiendeals, die um den Dividendenstichtag der Gesellschaft herum vorgenommen werden. Investoren und Banken handeln Aktien mit ("cum") und ohne ("ex") Dividende. Die nur einmal der Finanzbehörde abgelieferte deutsche Kapital-ertragssteuer von 25 %, welche der schweizerischen Verrechnungssteuer von 35 % entspricht, wird dadurch gleich zweimal zurückgefordert. Die Investoren und Banken machten dabei geltend, es sei damit lediglich eine Gesetzeslücke im Sinne einer (aggressiven) Steuerplanung ausgenutzt worden. Der deutsche Bundesgerichtshof sah das anders und entschied, dass die Geltendmachung tatsächlich nicht einbehaltener Kapitalertragssteuern gegenüber den Finanzbehörden auf der Grundlage derartiger Cum-Ex-Geschäfte den Straftatbestand der Steuerhinterziehung erfüllt.

In der Schweiz hat die Eidgenössische Steuerverwaltung eine auf Cum-Ex-Geschäfte anwendbare Praxis geschaffen, welche auf dem Prinzip der Mehrfacherhebung der Verrechnungssteuer sowie einer Mehrfachrückerstattung der Verrechnungssteuer beruht. Damit wurde verhindert, dass einer einzigen Verrechnungssteuererhebung eine Mehrfachrückerstattung gegenübersteht.

Das Bundesgericht hat indes entschieden, dass die bisherige Praxis zwar zu einem sachgerechten Ergebnis führe, für die Mehrfacherhebung der Verrechnungssteuer jedoch keine genügende Rechtsgrundlage bestehe). Die entsprechende Gesetzesgrundlage soll nun im Rahmen der zurzeit laufenden Reform der Verrechnungssteuer neu geschaffen werden. Im Gegensatz zum deutschen Bundesgerichtshof wertet das Bundesgericht die doppelte Rückforderung der Kapitalertragssteuer durch Cum-Ex-Geschäfte allerdings nicht als Steuerhinterziehung, sondern als Betrug.

Wie die Beispiele zeigen, tun Sie bei Ideen zu wesentlichen Steuerersparnissen gut daran, Rat bei Experten zu holen. Bei der zuständigen Steuerbehörde kann zudem ein Begehren um einen Steuervorbescheid, ein sogenanntes Ruling, eingereicht werden.

Dieser Beitrag ist ebenfalls auf dem Blog Economic Crime der Hochschule Luzern erschienen.